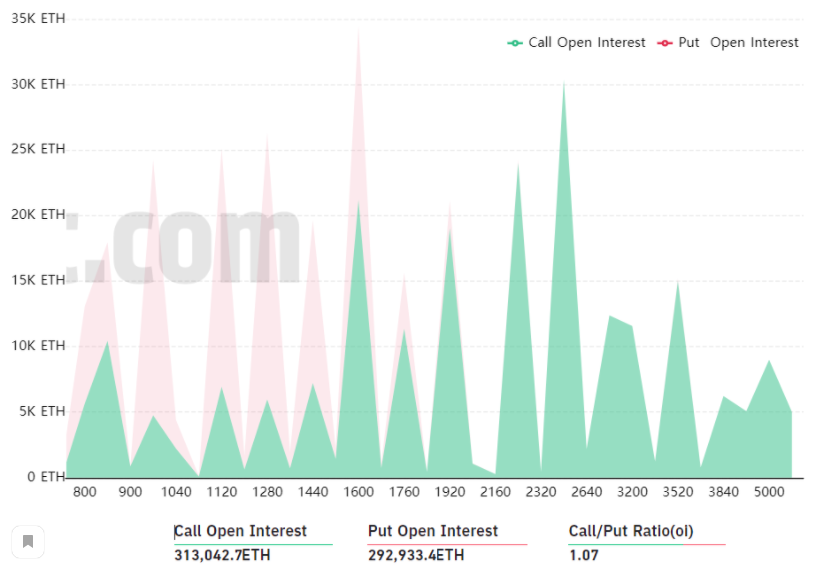

К сегодняшнему дню Эфира (ETH) вырос на 85%. И это только за 2021. Опционные трейдеры все еще очень оптимистично оценивают краткосрочные показатели альткоина. Тем не менее Ethereum-опционы истекают 26 марта. В них удерживается более 96 000 ($172 млн) контрактов колл-опциона с открытым процентом от $ 2240 до $3520. И в связи с этим возникает ряд вопросов? Действительно ли эта картина отражает текущие рыночные настроения? Или просто трейдеры чересчур оптимистичны в отношении шансов эфира?

Как Ethereum-опционы влияют на спот?

Эффективная цена за право приобретения эфира по фиксированной ставке 26.03.2021 значительно выше текущей. Эти опционы обходятся покупателям в сумме как минимум в $2 млн. Если ETH не подрастет на 25% в сравнении с текущими ценами в $1800 за 14 дней. То эти колл-опционы по $2240 станут абсолютно бесполезными.

Как было сказано выше, более или менее сбалансированным соотношением Call-Put выступает уровень 1,07. И более медвежьих Put-опционов выше страйка $1800 нет. Между тем, бычьи трейдеры переполняли зону выше $2240, частично из-за их низкой цены. Цена такого опционного контракта в течение последних 2-3 недель колебалась в пределах $6-$40.

Даже если эти держатели колл-опционов раньше покупали, когда ETH торговался ниже $1400, было бы разумно пофиксить доходные позиции. Эти контракты со временем утратят ценность по мере приближения срока экспирации 26.03.2021. Если только курс не поднимется выше их соответствующей цены исполнения.

Поэтому либо эти трейдеры ожидают, что эфир пробьет $2240 за 14 дней. Либо опционы задействованы в более сложных стратегиях.

Индикатор опционного риска находится в нейтральной зоне

Чтобы оценить уровень оптимизма трейдеров после того, как эфир 9 марта отметил локальную вершину $1880, следует посмотреть на 25%-ный Дельта-перекос.

Всякий раз, когда рынок опционов не желает принимать риск снижения, индикатор смещается в отрицательную зону. В то же время положительный 25%-ный Дельта-перекос говорит, что трейдеры просят меньшую премию, чтобы защитить позицию от роста.

На приведенном выше графике показан индикатор в диапазоне от 5 до 10 отрицательных. То есть находится в нейтральной зоне. Если бы трейдерами-опционщиками действительно владели бычьи настроения, то опционы на восходящую защиту колл-опционов торговались бы с премией.

Существует вероятность, как уже говорилось ранее, что инвесторы разработали более сложную систему. Она может включать в себя различные даты экспирации. Возможно, эти опционы были куплены исключительно для повышения кредитного плеча. Ну а это, безусловно, не отражает настроения рынка, которое измеряет индикатор перекоса.